캠코 지분처리 3대 포인트

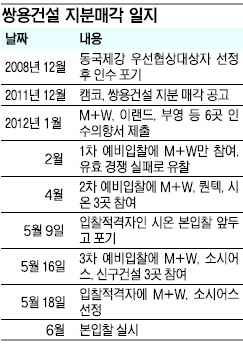

올 들어서만 두 차례 유찰된 쌍용건설의 매각 가능성이 점차 커지고 있다.

27일 건설업계에 따르면 시공능력평가 14위의 쌍용건설 매각이 금융권의 최대 관심사로 떠올랐다. 2008년 우선협상자였던 동국제강이 5개월여를 끌다가 최종 포기한 뒤 매각 작업은 표류 중이었다.

‘관전 포인트’는 3가지로 압축됐다. 독일계 첨단기술기업인 ‘M+W그룹’이 올해 세 차례나 모두 입찰에 참여하는 등 쌍용건설에 집착하는 이유와 외국자본 인수 때 추후 불거질 ‘먹튀 논란’, 쌍용건설의 유동성 문제 해소 여부 등이다. 우선협상자는 다음 달 선정된다.

현재 M+W와 한국계 사모투자펀드(PEF)인 ‘소시어스’가 경쟁 중이지만 무게중심은 M+W로 기울었다는 평가다. 소시어스는 2008년 쌍용건설 매각 주간사로 참여하기도 했으나 이번 입찰에선 적극성을 드러내지 않고 있다. 반면 M+W의 관심은 거의 집착 수준이다. 2010년에도 현대그룹과 컨소시엄을 이뤄 현대건설 인수전에 뛰어든 바 있다. 이 회사는 생명과학, 화학, 에너지·환경기술 등 엔지니어링 외에 전자, 건설, 자동차 보안까지 영역을 확장하고 있다.

인수·합병(M&A)에 관해 한 전문가는 “국내에는 M+W에 관한 정보가 거의 없다.”면서도 “쌍용건설이 가진 시공능력과 M+W의 첨단기술을 결합하면 시너지 효과가 극대화될 수 있다.”고 분석했다.

먹튀 논란은 외국자본으로 극동건설을 재매각해 차익을 챙긴 론스타의 전례 때문에 나온다. M+W의 모기업이 오스트리아의 부동산회사인 ‘스텀’인데다, 금융투자 관련 자회사까지 거느린 것으로 전해져 가능성을 배제할 수 없다. 다만 쌍용건설 관계자는 “쌍용건설은 몰래 팔아버릴 자산도 별로 없고 M+W의 주력업종이 첨단기술이라 상황이 조금 다르다.”고 말했다.

일각에선 쌍용건설의 지분 매각으로 당장 유동성 문제를 해소할 수 있으나 장기적으론 더 큰 위기에 봉착할 수 있다는 지적도 나온다. 쌍용건설에는 지난해 기록한 1369억원의 영업손실 외에 부동산 프로젝트파이낸싱(PF) 채무도 부담이다. M+W가 수의계약으로 헐값에 쌍용건설을 인수한 뒤 대규모 투자를 하지 않는다면 우려는 현실이 될 수 있다.

오상도기자 sdoh@seoul.co.kr

2012-05-28 13면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지